Serwis Patronite funkcjonuje w Polsce już od kilku lat. Umożliwia on twórcom finansowanie swojej działalności za pomocą dobrowolnych wpłat od fanów – zwanych patronami. Wsparcie patronów przekazywane jest w regularnych, comiesięcznych transzach. Pozwala ono wielu aspirującym twórcom sprofesjonalizować swoją działalność oraz rozszerzyć jej zakres. Najpopularniejsi twórcy uzyskują dzięki Patronite wsparcie rzędu kilkunastu czy kilkudziesięciu tysięcy złotych miesięcznie.

Z uwagi na brak przepisów podatkowych, które odnosiłyby się bezpośrednio do takiej formy wsparcia, u wielu twórców pojawiają się wątpliwości, w jaki sposób powinni oni rozliczać się z otrzymywanych środków. Niektórzy zdecydowali się nawet wystąpić o indywidualną interpretację podatkową do Krajowej Informacji Skarbowej – w skrócie KIS – czyli instytucji, która ma za zadanie rozstrzygać wątpliwości podatników.

Wpłaty Patronów jako darowizny

Według Krajowej Informacji Skarbowej wpłaty otrzymywane przez twórców za pośrednictwem Patronite stanowią darowizny.

Przepisy podatkowe nie definiują pojęcia „darowizny”. KIS wskazuje zatem, że należy w tym wypadku posłużyć się wytycznymi zawartymi w Kodeksie cywilnym (art. 888 i nast.). Z przepisów tych organ interpretacyjny wywodzi, że z darowizną mamy do czynienia, gdy celem działania jest dokonanie aktu przysporzenia majątkowego bez ekwiwalentu w postaci świadczenia wzajemnego.

W wydanych interpretacjach Krajowa Informacja Skarbowa potwierdziła, że skoro przekazanie twórcom wsparcia za pośrednictwem Patronite jest całkowicie dobrowolne i nie warunkuje dostępu do generowanych przez nich treści, to nie można uznać, że mamy do czynienia z jakimkolwiek świadczeniem wzajemnym, takim jak subskrypcja czy prenumerata. Środki są zatem przekazywane twórcom bez ekwiwalentu i – w konsekwencji – stanowią darowizny.

Uważniejsi czytelnicy mogą jednak zauważyć, że Patroni – w zamian za swoje wsparcie – bardzo często uzyskują rozmaite benefity w postaci np. dostępu do zamkniętej grupy, drobnego upominku czy możliwości spotkania z twórcą. Czy nie oznacza to przypadkiem, że mamy do czynienia ze świadczeniem wzajemnym, które uniemożliwia zakwalifikowanie wpłat jako darowizn?

KIS w wydanych interpretacjach zgodził się ze stanowiskiem wnioskodawców, wskazując, że tego rodzaju benefity nie stanowią ekwiwalentu, ale raczej pewną symboliczną i incydentalną formę okazania wdzięczności wobec Patronów. Przyznawanie takich benefitów nie podważa zatem kwalifikacji dobrowolnych wpłat Patronów jako darowizn (więcej szczegółów w odpowiedzi na pytanie 1 pod koniec artykułu).

Zasady opodatkowania darowizn

Ale co właściwie z tego wynika i jak należy opodatkować takie darowizny?

Zasady opodatkowania darowizn reguluje ustawa o podatku od spadków i darowizn.

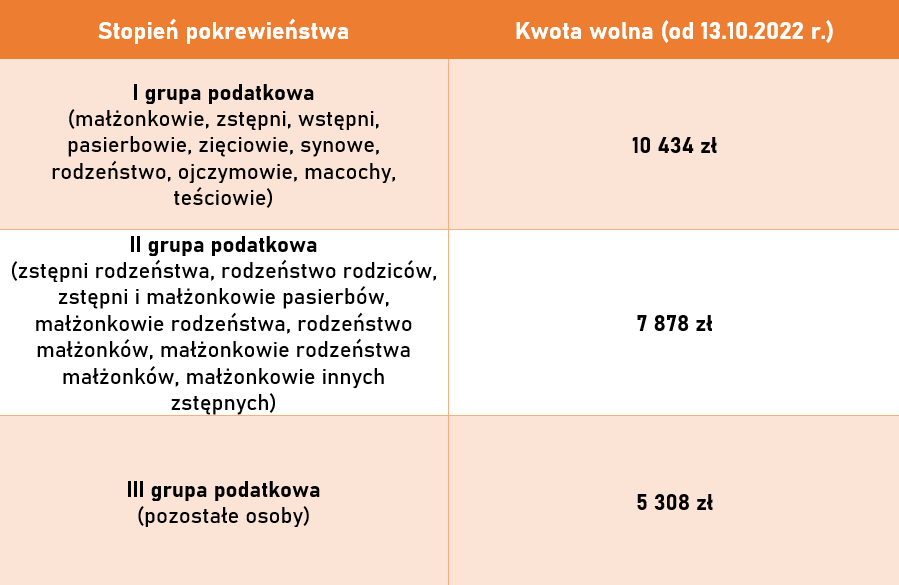

Na początek warto wspomnieć o kluczowym elemencie tego podatku, jakim jest kwota wolna. W wypadku darowizn między osobami z tak zwanej III grupy podatkowej, czyli osobami niespokrewnionymi (bezpiecznym założeniem wydaje się przyjęcie, że znakomitą większość Patronów stanowią osoby niespokrewnione z twórcą) do niedawna wynosiła ona 4 902 zł, jednak 13 października 2022 r. podniesiono tę kwotę do 5 308 zł. W wypadku osób spokrewnionych z obdarowanym próg ten jest odpowiednio wyższy (zob. tabelę 1).

Tabela 1 – kwota wolna dla poszczególnych grup podatkowych

Warto podkreślić, że na gruncie ustawy o podatku od spadków i darowizn każda odrębna relacja darczyńca-obdarowany posiada odrębną kwotę wolną. Twórca, który otrzymuje wsparcie od 100 Patronów skorzysta zatem ze 100 odrębnych kwot wolnych. Oznacza to, że – w najbardziej korzystnym scenariuszu – będzie on mógł otrzymać nieopodatkowane wsparcie o wartości 530 800 zł.

Należy jednak zaznaczyć, że – w odróżnieniu od kwoty wolnej w podatku PIT – kwota wolna w podatku od spadków i darowizn nie ma charakteru rocznego. Ustalając, czy przekroczyliśmy kwotę wolną należy zsumować darowizny otrzymane od darczyńcy w danym roku z darowiznami otrzymanymi od tej samej osoby w pięciu poprzednich latach.

Wyobraźmy sobie, że od pięciu lat otrzymujemy od niespokrewnionego darczyńcy coroczne darowizny w wysokości 1 200 zł. Podobną darowiznę otrzymaliśmy również w tym roku. Oznacza to, że w analizowanym okresie otrzymaliśmy łącznie 7 200 zł i tym samym już w zeszłym roku przekroczyliśmy kwotę wolną. Darowizna otrzymana w bieżącym roku będzie zatem opodatkowana w całości.

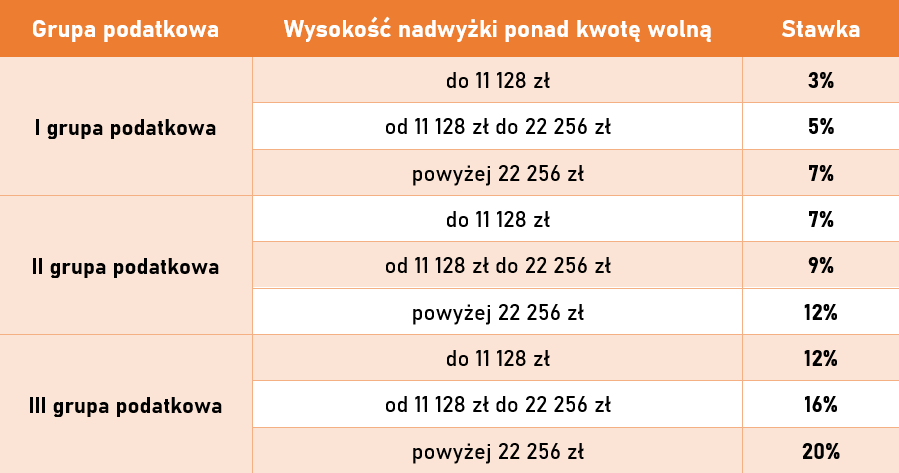

Opodatkowaniu podatkiem od spadków i darowizn podlega nadwyżka ponad kwotę wolną. Stawka podatku jest zależna od łącznej kwoty darowizn i stopnia pokrewieństwa łączącego darczyńcę i obdarowanego (zob. tabelę 2). W wypadku darowizn od osób niespokrewnionych stawki podatku wynoszą 12%, 16% i 20%.

Tabela 2 – stawki podatku dla poszczególnych grup podatkowych

Praktyczne kroki

Jakie praktyczne kroki powinien zatem podjąć twórca, chcąc prawidłowo rozliczyć się z otrzymanego wsparcia?

Powinien on prowadzić imienną ewidencję wpłat otrzymanych od poszczególnych patronów i na bieżąco monitorować, czy w wypadku żadnego z nich nie została przekroczona kwota wolna. Wydawać by się mogło, że jest to dość karkołomne przedsięwzięcie, jednak na szczęście Patronite znacznie ułatwia twórcom to zadanie, umożliwiając im wygenerowanie „raportu darowizn”, który pokazuje łączną kwotę wsparcia otrzymaną od poszczególnych patronów (z uwzględnieniem pięciu poprzednich lat podatkowych).

Jeśli wpłaty od pojedynczego Patrona (z uwzględnieniem pięciu poprzednich lat) przekroczą próg 5 308 zł, u twórcy powstanie obowiązek podatkowy. Twórca powinien wówczas w terminie miesiąca złożyć do urzędu skarbowego formularz SD-3. W ciągu miesiąca od złożenia formularza otrzyma on z urzędu skarbowego decyzję ze wskazaniem kwoty należnego podatku.

Warto wspomnieć, że formularz SD-3 zawiera komórki (Sekcja C, pola 24-37), w których należy wprowadzić dane darczyńcy, takie jak PESEL, adres czy imiona rodziców. Z uwagi na fakt, że twórca nie ma dostępu do tak szczegółowych informacji (w większości przypadków dysponuje jedynie imieniem i nazwiskiem darczyńcy), jest on zmuszony złożyć „niepełny” formularz SD-3, co może wiązać się z koniecznością złożenia dodatkowych wyjaśnień w urzędzie skarbowym.

Co więcej, formularz SD-3 należy złożyć oddzielnie dla każdej wpłaty i dla każdego patrona (o ile suma wpłat od tego patrona przekroczyła kwotę wolną). Z uwagi na powtarzalny charakter wsparcia, formularze SD-3 również trzeba będzie składać regularnie, co może okazać się dość uciążliwym obowiązkiem. Na szczęście większość Patronów wspiera ulubionych twórców relatywnie niskimi wpłatami. Stosunkowo rzadko zdarza się również sytuacja, w której Patroni wspierają tego samego twórcę nieprzerwanie przez długi okres – np. kilku lat. W zdecydowanej większości przypadków otrzymanych darowizn nie trzeba będzie zatem zgłaszać do urzędu skarbowego.

Pytania i odpowiedzi

Jak nietrudno zauważyć, Patronite stanowi przystępny podatkowo sposób na pozyskanie finansowania dla działalności twórczej. W wypadku dużej liczby Patronów możliwe jest gromadzenie znacznych kwot przy znikomych (lub nawet zerowych) obciążeniach podatkowych.

W dalszej części artykułu zawarliśmy odpowiedzi na najczęstsze pytania, które mogą pojawić się u twórców w związku z rozliczeniem środków uzyskanych z Patronite.

- Skąd mogę wiedzieć, czy benefity przyznawane patronom nie zostaną uznane za świadczenie ekwiwalentne?

Jak wspomniano powyżej, benefity takie jak dodanie do grupy patronów na Facebooku, otrzymanie pocztówki z podróży czy możliwość spotkania z twórcą nie są uznawane przez KIS za świadczenie ekwiwalentne i nie podważają kwalifikacji wsparcia jako darowizny.

Problem może pojawić się w sytuacji, gdy twórca – w zamian za wsparcie – oferuje swoim patronom benefity o większej wartości, jak na przykład książka, płyta czy bluza. W takiej sytuacji organ podatkowy może uznać, że mamy do czynienia ze świadczeniem ekwiwalentnym, a twórca de facto prowadzi – za pośrednictwem swojego profilu na Patronite – działalność handlową, która powinna zostać opodatkowana na zasadach charakterystycznych dla działalności gospodarczej.

Trudno jednoznacznie wskazać ryzyko takiej reklasyfikacji dla poszczególnych przypadków, z pewnością można jednak wskazać kilka czynników, które zwiększają ryzyko:

- Im wyższa wartość benefitu w stosunku do przekazanego wsparcia, tym większe ryzyko reklasyfikacji.

- Ryzyko reklasyfikacji będzie tym większe, im bardziej „określony” i „sprecyzowany” będzie benefit. Znajomość cech nabywanego produktu jest bowiem cechą charakterystyczną dla transakcji zakupu. Z tej perspektywy znacznie bezpieczniej jest przyznać Patronom benefit w postaci „książki-niespodzianki” niż konkretnej książki o wskazanym z góry tytule.

- Ryzyko reklasyfikacji będzie większe jeśli benefit oferowany Patronom jest sprzedawany przez twórcę również za pośrednictwem innych kanałów (np. sklepu internetowego). Bezpieczniejszym rozwiązaniem jest przyznawanie benefitów o charakterze unikalnym, których nie można nabyć w inny sposób.

W przypadkach dyskusyjnych, aby zabezpieczyć się przed ryzykiem zakwalifikowania wsparcia jako przychodów z działalności gospodarczej, warto rozważyć wystąpienie o indywidualną interpretację podatkową.

2. Co jeśli prowadzę jednoosobową działalność gospodarczą, która ma związek z tworzonymi treściami? Czy nadal mogę rozliczać wpłaty od Patronów jako darowizny?

Tak, zgodnie z interpretacjami KIS prowadzenie jednoosobowej działalności gospodarczej polegającej na tworzeniu treści nie sprawia, że wsparcie Patronów – związane z tworzeniem tych treści – należy rozliczyć jako przychód z działalności gospodarczej. Również w tym wypadku wpłaty można rozliczać jako darowizny.

3. Czy wsparcie przekazywane za pośrednictwem Patronite podlega opodatkowaniu VAT-em?

Nie, w wydanych interpretacjach Krajowa Informacja Skarbowa potwierdziła, że wsparcie przekazywane za pośrednictwem Patronite nie stanowi płatności z tytułu dostawy towarów (lub świadczenia usług) i nie podlega opodatkowaniu VAT-em.

4. Czy ustalając łączną kwotę darowizn otrzymanych od danego Patrona należy uwzględnić kwotę zdeklarowanej przez Patrona wpłaty czy kwotę, która ostatecznie trafiła na konto twórcy (po potrąceniu prowizji)?

Naszym zdaniem bezpieczniej jest przyjąć, że kwotę darowizny stanowi cała kwota zdeklarowana przez Patrona – przed potrąceniem prowizji. Organ skarbowy może bowiem argumentować, że cała kwota stanowi przysporzenie twórcy – część tego przysporzenia jest wypłacana na konto twórcy, a część jest natychmiast potrącana, celem sfinansowania usługi „pośrednictwa” świadczonej przez Patronite.

5. Co w sytuacji, gdy dwóch lub więcej twórców współpracujących przy tworzeniu treści zakłada wspólny profil na Patronite? Czy wpływa to na wysokość kwoty wolnej?

Trudno udzielić jednoznacznej odpowiedzi na to pytanie, gdyż jest ona zależna od wielu dodatkowych okoliczności.

Jeśli dwoje twórców (Pan A i Pani B) nieprowadzących działalności gospodarczej współpracuje np. przy prowadzeniu własnego podcastu, to naszym zdaniem należy uznać, że każda wpłata od patrona de facto „rozdziela się” na dwie darowizny – jedną na rzecz Pana A i drugą na rzecz Pani B. Z uwagi na fakt, że wystąpią dwie oddzielne relacje darczyńca-obdarowany, twórcy będą mogli skorzystać z dwóch kwot wolnych – po jednej dla każdego z twórców. Podejście to warto jednak potwierdzić uzyskaniem indywidualnej interpretacji podatkowej.

Jeśli z kolei działalność podcastu będzie odbywała się w ramach działalności gospodarczej, a jeden z twórców będzie zatrudniony w firmie drugiego lub obaj będą zatrudniani przez podmiot trzeci, to naszym zdaniem zdecydowanie bezpieczniejszym wyborem będzie rozliczenie przychodów z Patronite w ramach działalności gospodarczej.

Dalsze zmiany?

Jak wspomniano powyżej, od 13 października 2022 roku obowiązuje rozporządzenie, które podniosło kwoty wolne zawarte w ustawie o podatku od spadków i darowizn po raz pierwszy od 2004 roku – o około 8%. Należy jednak zauważyć, że – w porównaniu ze skumulowaną inflacją w minionych osiemnastu latach – jest to zmiana kosmetyczna.

Być może niebawem czekają nas jednak kolejne, bardziej spektakularne zmiany kwot wolnych. 22 września 2022 roku do Sejmu wpłynął bowiem projekt ustawy o zmianie ustaw w celu zlikwidowania zbędnych barier administracyjnych i prawnych, zakładający podniesienie kwot wolnych o ponad 240% (kwota wolna dla osób niespokrewnionych miałaby wynieść aż 18 060 zł). Obecnie odroczono procedowanie projektu na jedno z kolejnych posiedzeń Sejmu.

Link do śledzenia prac nad projektem: https://www.sejm.gov.pl/Sejm9.nsf/PrzebiegProc.xsp?nr=2628

POKAŻ MNIEJKONTAKT

Anna Paczuska

Partner

anna.paczuska@ptpodatki.pl

(22) 205 22 26

Maciej Jankowski

Konsultant podatkowy

maciej.jankowski@ptpodatki.pl

(22) 205 22 33