Polski Ład wprowadził szereg zmian oraz rozwiązań w zakresie cen transferowych. Co do zasady przepisy, które weszły w życie od 1 stycznia 2022 r. są stosowane począwszy od roku podatkowego rozpoczynającego się po 31 grudnia 2021 r. Niemniej prawodawca od tej zasady przewidział kilka wyjątków. Część przepisów korzystnych dla podmiotów powiązanych może być zastosowana w zakresie wywiązania się z obowiązków już za rok 2021 rok. Niniejszy alert poświęciliśmy omówieniu tych rozwiązań.

1. Zwolnienie małych i mikroprzedsiębiorców z obowiązków przygotowania analiz porównawczych/zgodności

Z analizy przepisów wprowadzonych nowelizacją w ramach tzw. Polskiego Ładu wynika, że lokalne dokumentacje cen transferowych przygotowywane przez podmioty powiązane posiadające status mikroprzedsiębiorcy lub małego przedsiębiorcy mogą nie zawierać analizy porównawczej lub analizy zgodności. Dotychczas tego typu uproszczenia były zarezerwowane dla podmiotów korzystających z instytucji safe harbor przewidzianej dla transakcji finansowych oraz usług o niskiej wartości dodanej.

Zastosowanie ww. ułatwienia przez podmiot przygotowujący lokalną dokumentację cen transferowych (zgodnie ze znowelizowaną treścią rozporządzenia w sprawie dokumentacji cen transferowych z dnia 2 kwietnia 2022 r.[1]) zobowiązuje go do zawarcia dokumentacji lokalnej informacji czy spełnił warunki do uznania go za mikro lub małego przedsiębiorcę.

2. Kto zatem spełnia status mikro lub małego przedsiębiorcy?

Do właściwej weryfikacji statusu przedsiębiorcy niezbędne jest spełnienie warunków określonych w Ustawie z dnia 6 marca 2018 r. – Prawo przedsiębiorców[2] [dalej: Prawo przedsiębiorców]. Zgodnie z art. 7 ust. 1 pkt 1 Prawa przedsiębiorców za mikroprzedsiębiorcę uznaje się podmiot, który spełnia łącznie następujące warunki:

- zatrudnia średniorocznie mniej niż 10 pracowników oraz

- osiąga roczny obrót netto ze sprzedaży towarów, wyrobów i usług oraz z operacji finansowych nieprzekraczający równowartości w złotych 2 milionów euro, lub suma aktywów jego bilansu nie przekroczyła równowartości w złotych 2 milionów euro.

Natomiast za małego przedsiębiorcę uznaje się podmiot, który spełniał łącznie następujące warunki:

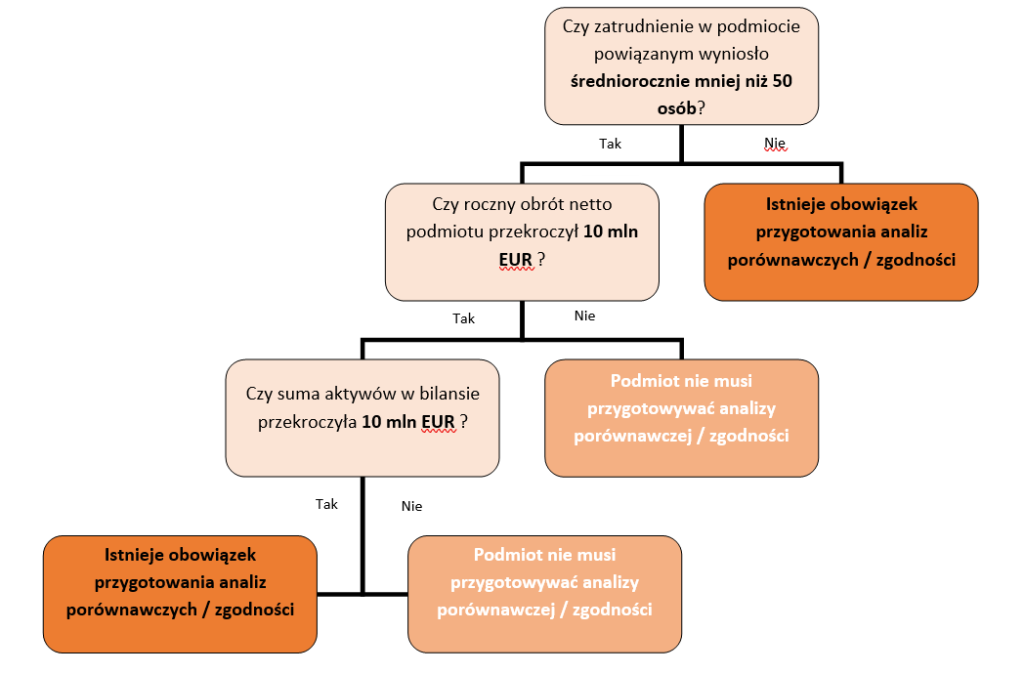

- zatrudnia średniorocznie mniej niż 50 pracowników oraz

- osiąga roczny obrót netto ze sprzedaży towarów, wyrobów i usług oraz z operacji finansowych nieprzekraczający równowartości w złotych 10 milionów euro, lub suma aktywów jego bilansu nie przekroczyła równowartości w złotych 10 milionów euro.

Warto zaznaczyć, że art. 11q ust. 3b Ustawy CIT[3] wymaga, aby status mikro oraz małego przedsiębiorcy na potrzeby cen transferowych był badany wyłącznie w odniesieniu do ostatniego roku podatkowego. W efekcie podmiot przygotowujący lokalną dokumentację cen transferowych za dany rok podatkowy będzie musiał przeprowadzić weryfikację dokumentowanego okresu według poniższego schematu:

3. Zwolnienie z obowiązków przygotowania analiz cen transferowych dla transakcji innych niż kontrolowane zawarte z podmiotami z rajów podatkowych oraz tzw. pośrednich transakcji rajowych

Drugim ułatwieniem w ramach zmian wprowadzonych przez przepisy tzw. Polskiego Ładu, z którego można skorzystać w stosunku do dokumentacji przygotowywanej za 2021 rok jest zwolnienie z przygotowania analiz cen transferowych dla tzw. transakcji rajowych (gdy płatność dokonywana jest bezpośrednio do / z tzw. raju podatkowego) oraz w przypadku tzw. pośrednich transakcji rajowych.

Tutaj zwrócić należy uwagę, że zakresem zwolnienia objęte są wyłącznie transakcje inne niż transakcje kontrolowane. Oznacza to, że obowiązek przygotowania analiz porównawczych / zgodności nie będzie obowiązywał w przypadku:

- transakcji o wartości powyżej 100 tyś PLN realizowanych z podmiotem niepowiązanym, który posiada miejsce zamieszkania, siedzibę lub zarząd w raju podatkowym,

- transakcji o wartości powyżej 500 tyś PLN realizowanych wyłącznie z podmiotami niepowiązanymi, jeżeli rzeczywisty właściciel ma miejsce zamieszkania, siedzibę lub zarząd w raju podatkowym oraz jeżeli niepowiązany kontrahent dokonuje rozliczeń z podmiotem rajowym.

[1] Dz. U. 2022 poz. 778

[2] Dz. U. 2021 poz. 162 i 2105

[3] Dz. U. 2021 poz. 1800 t.j.

***

W sytuacji jakichkolwiek pytań lub wątpliwości związanych z tematem naszego Tax Alertu uprzejmie prosimy o kontakt.

Tomasz Jankowski

Partner

tomasz.jankowski@ptpodatki.pl

+48 (22) 205 22 22

Anna Jaworska

Doradca podatkowy

anna.jaworska@ptpodatki.pl

+48 (22) 205 22 66

Piotr Kiciński

Doradca podatkowy

piotr.kicinski@ptpodatki.pl

+48 (22) 205 22 63